ضمن برنامج إصدار سندات توريق بقيمة 5 مليار جنيه لصالح الشركة

هيرميس تعلن إتمام الإصدار الثاني لصالح ”بالمز هيلز للتعمير”بقيمة 421 مليون جنيه

أعلنت اليوم كلٌّ من إي اف چي هيرميس، بنك الاستثمار الرائد في الأسواق الناشئة والمبتدئة وإحدى شركات إي اف چي القابضة، و«بالم هيلز للتعمير»، إحدى الشركات الرائدة في مجال التطوير العقاري بالسوق المصري، عن إتمام إصدار سندات توريق بقيمة 421 مليون جنيه، وهو الإصدار الثاني ضمن برنامج إصدار سندات توريق بقيمة 5 مليار جنيه لصالح شركة «بالم هيلز للتعمير».

وقد تم طرح السندات على 3 شرائح:

- تبلغ قيمة الشريحة "A" 50.52 مليون جنيه ومدتها 13 شهر وتصنيفها الائتماني AA+ من شركة الشرق الأوسط للتصنيف الائتماني وخدمة المستثمرين (MERIS)

- تبلغ قيمة الشريحة "B" 155.77 مليون جنيه ومدتها 36 شهرًا وتصنيفها الائتماني AA من شركة (MERIS)

- تبلغ قيمة الشريحة "C" 214.71 مليون جنيه ومدتها 84 شهرًا وتصنيفها الائتماني A من شركة (MERIS).

وتعليقًا على هذه الصفقة، أشادت مي حمدي، مدير تنفيذي لقسم أسواق الدين بقطاع الترويج وتغطية الاكتتاب بإي اف چي هيرميس بنجاح الإصدار الثاني ضمن برنامج سندات التوريق بقيمة 5 مليار جنيه لصالح شركة «بالم هيلز للتعمير»، والذي يؤكد التعاون الوثيق والممتد مع واحدة من أبرز شركات التطوير العقاري بالسوق المصري. وأضافت حمدي أن هذا الإصدار شهد إقبالًا كثيفًا من قبل المستثمرين، مما يؤكد على الأهمية الاستراتيجية التي يحظى بها قطاع التطوير العقاري في مصر. وأكدت حمدي أن هذه الصفقة تعد بمثابة شهادة على مكانة إي اف چي هيرميس الرائدة باعتبارها المستشار المالي والمرتب الموثوق لعمليات إصدار سندات التوريق في مصر، فضلًا عن التزامها بمواصلة تقديم حلول ابتكارية مصممة خصيصًا لتلبية احتياجات قاعدة عملاء كبيرة من مختلف القطاعات.

وفي هذا السياق أعرب طارق طنطاوي، الرئيس التنفيذي المشارك والعضو المنتدب لشركة «بالم هيلز للتعمير»، عن سعادته بنجاح إتمام هذا الإصدار باعتباره شهادة على الشراكة الاستراتيجية الممتدة مع إي اف چي هيرميس، كما يعكس الأداء المالي القوي لشركة «بالم هيلز للتعمير»، وثقة المستثمرين في مسيرة نموها، فضلاً عن قدرتها على تنويع مصادر التمويل. وأكد طنطاوي على تطلعات الإدارة لتوظيف حصيلة هذا الإصدار في تحقيق المزيد من النمو، حيث تحرص الشركة على تقديم أداء متميز يفوق توقعات العملاء من خلال تطوير مشروعات فائقة الجودة مع الالتزام بالجدول الزمني المعلن والمواصفات المطلوبة في تنفيذ كل مشروع، وهو ما سينعكس مردوده الإيجابي على سوق التطوير العقاري بأكمله.

وقد قامت إي اف چي هيرميس بدور المستشار المالي والمروج وضامن التغطية الأوحد لصفقة الإصدار. وتولي مكتب على الدين وشاحى وشركائهم Alieldean Weshahi & Partners (ALC) دور المستشار القانوني للصفقة، فيما تولت شركة KPMG دور المدقق المالي. وقام كل من البنك العربي الإفريقي الدولي (AAIB) والبنك التجاري الدولي (CIB) وشركة البركة كابيتال الإسلامية للاستثمارات المالية التابعة لبنك البركة، بدور ضامن التغطية، بينما قام كل من بنك البركة والبنك الأهلي المتحد بالاكتتاب في الإصدار، وكذلك قام البنك العربي الأفريقي الدولي بدور أمين الحفظ.

موضوعات متعلقة

الحدث الاقتصادي

الأعلى قراءة

آخر موضوعات

الحدث الاقتصادي

البنك

البنك الزراعي المصري يطلق مبادرة “صفحات خير” لمساعدة الأسر الفقيرة

البنك الزراعي المصري يطلق مبادرة “صفحات خير” لمساعدة الأسر الفقيرةأطلق البنك الزراعي المصري، بالتعاون مع بنك الكساء المصري وبرعاية البنك المركزي،مبادرة "صفحات الخير" التي انطلقت في 15 يوليو 2025 وتستمر شهرًا كاملًا، لتصل الكلمة المطبوعة إلى من يحتاجها، وتصبح الكتب جسرًا للأمل والتعليم. في هذه المبادرة، لا يقتصر العطاء على المال أو الطعام، بل يتجاوزهما إلى ما يغذي...

تعاون بين البنك الزراعي ومحافظة المنيا لتمويل المنتفعين وتسليم 130 سيارة ميكروباص لتعزيز النقل الآمن

تعاون بين البنك الزراعي ومحافظة المنيا لتمويل المنتفعين وتسليم 130 سيارة ميكروباص لتعزيز النقل الآمنفي إطار دعم التنمية المستدامة وتنفيذ رؤية مصر 2030، وقع محمد أبو السعود، الرئيس التنفيذي للبنك الزراعي المصري، واللواء عماد كدواني، محافظ المنيا، بروتوكول تعاون مشترك لتمويل المنتفعين بأراضي أملاك الدولة. كما شهدا معًا احتفالية تسليم 130 سيارة ميكروباص جديدة ضمن مبادرة إحلال سيارات البيك أب، لتوفير وسائل...

اتفاقية تعاون بين ”مدينة الإبداع” في الإمارات واتصالات مصر

اتفاقية تعاون بين ”مدينة الإبداع” في الإمارات واتصالات مصرفي إطار العلاقات الثنائية المتميزة بين دولة الإمارات العربية المتحدة وجمهورية مصر العربية، شهدت العاصمة المصرية القاهرة توقيع اتفاقية تعاون مشترك بين المنطقة الحرة مدينة الفجيرة للإبداع في دولة الإمارات العربية المتحدة وشركة اتصالات مصر، وتهدف هذه الاتفاقية إلى فتح آفاق جديدة أمام رواد الأعمال والمستثمرين و التجار...

”الزراعي المصري” يحصد جائزة التميز في الخدمات المصرفية من قمة فينوفكس

”الزراعي المصري” يحصد جائزة التميز في الخدمات المصرفية من قمة فينوفكسحصل البنك الزراعي المصري على جائزة التميز في الخدمات المصرفية الأساسية "Excellence in core Banking" خلال الدورة التاسعة والعشرون من مؤتمر فينوفكس شمال أفريقيا " "Finnovex North Africa 2025، والذي يجمع كبار الخبراء والمبتكرين في مجال التكنولوجيا المالية، وتأتي هذه الجائزة تقديراً للإنجازات الملحوظة التي حققها البنك الزراعي...

”لزراعي المصري”:تمويل شراء الماشية المحسنة وراثياً بعائد 5 % لصغار المربين

”لزراعي المصري”:تمويل شراء الماشية المحسنة وراثياً بعائد 5 % لصغار المربينفي إطار حرص البنك الزراعي المصري لتنمية الثروة الحيوانية، وتحفيز صغار المربين لشراء رؤوس الماشية المحسنة وراثياً، وقع البنك بروتوكول تعاون مع شركة العمار لتنمية الثروة الحيوانية، لتسهيل تمويل صغار المربين والمزارعين من سكان الريف لشراء وتربية رؤوس الماشية المحسنة وراثياً عالية الإنتاجية بفائدة مدعمة 5 %، وذلك...

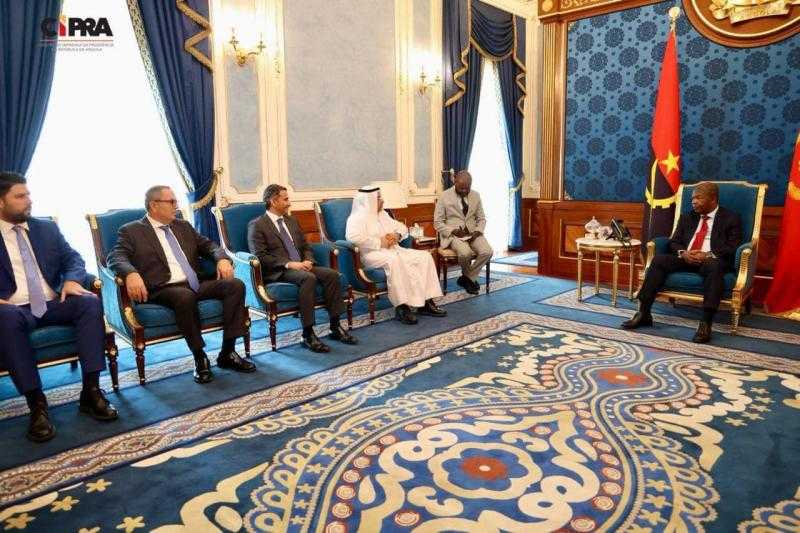

بآيادي مصرية..صيانة وتصنيع أسطوانات الغاز في أنجولا

بآيادي مصرية..صيانة وتصنيع أسطوانات الغاز في أنجولاتحت رعاية الرئيس عبد الفتاح السيسي - رئيس جمهورية مصر - العربية وتشجيعه الدائم،والرئيس جواو لورينسو - رئيس جمهورية أنجولا أعلنت شركة سوپريم القابضة عن مشروعها الجديد شركة ألفا جاز أنجولا في قلب القارة الإفريقية للبدء في توسعاتها الإستراتيجية والإقليمية داخل القارة، متمثلةً في دولة أنجولا، وذلك...

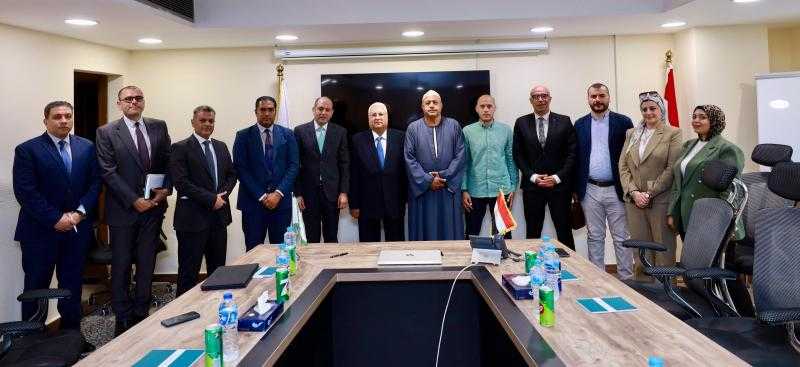

وفد بنك التنمية الصناعية يزور منظومة ”عمال مصر الإقتصادية” لمناقشة سياسات إعادة تشغيل المصانع المتوقفة

وفد بنك التنمية الصناعية يزور منظومة ”عمال مصر الإقتصادية” لمناقشة سياسات إعادة تشغيل المصانع المتوقفةتكثف منظومة عمال مصر الاقتصادية مجهوداتها لتنفيذ رؤيتها في دعم المصنعيين في قطاع الصناعة و إيجاد حلول جذرية وتوفير التسهيلات والدعم للإستمرار في إعادة تشغيل المصانع المتوقفة والتشغيل والإستفادة من الطاقات العاطلة، بالتعاون مع الجهات المعنية والجهات التمويلية وتقديم خدماتها للمستثمريين في قطاع الصناعة ، لدعم ركيزة إستقرار...

البنك الزراعي: 25.6 مليار جنيه لتمويل قروض المحاصيل

البنك الزراعي: 25.6 مليار جنيه لتمويل قروض المحاصيلاختتم البنك الزراعي المصري الربع الثالث من 2024 محققاً نمواً غير مسبوق في حجم القروض الموجهة لانتاج المحاصيل الزراعية أوما يعرف بالسلف الزراعية التي يوجهها البنك لدعم وتعزيز القدرات الإنتاجية لصغار المزراعين في انتاج المحاصيل ومساعدتهم على تحمل ارتفاع تكاليف الزراعة، بهدف مساندة جهود الدولة لتعظيم الاستفادة من...

بنك مصر: ” موبايل بنكي” للشركات بأحدث الحلول الابتكارية

بنك مصر: ” موبايل بنكي” للشركات بأحدث الحلول الابتكاريةفي إطار حرص بنك مصر على تبني استراتيجية التحول من بنك تقليدي إلى بنك يقود التحول الرقمي في القطاع المصرفي، وتماشياً مع توجه الدولة وجهود البنك المركزي المصري لتعزيز التحول الرقمي، وايمانا من البنك بأن إدخال عناصر التحول الرقمي في منظومة العمل المصرفي سيساهم بصورة أكبر في تحسين...

البنك الزراعي: فرص لتوظيف خريجي الدفعة الأولى في الأكاديمية البحرية

البنك الزراعي: فرص لتوظيف خريجي الدفعة الأولى في الأكاديمية البحريةفي إطار الدور المجتمعي للبنك الزراعي المصري، واستمراراً للتعاون القائم مع الاكاديمية العربية للعلوم والتكنولوجيا والنقل البحري منذ عام 2020، لإتاحة فرص تعليمية وتدريبية لطلاب فرع الأكاديمية بالعلمين من المتفوقين من أبناء محافظة مطروح، قرر البنك الزراعي المصري توفير فرص لتوظيف عدد من خريجي الدفعة الأولى للأكاديمية بالبنك...

البنك الزراعي ينظم لقاءات بالمحافظات لتعريف الشباب بالشمول المالي

البنك الزراعي ينظم لقاءات بالمحافظات لتعريف الشباب بالشمول الماليشارك البنك الزراعي المصري في فعاليات الاحتفال باليوم العالمي للشباب ضمن مبادرة البنك المركزي المصري الخاصة بالشمول المالي للشباب في الفترة من 1 حتى 15 أغسطس الجاري، انطلاقاً من حرص البنك على دعم جهود الدولة في تحقيق الشمول المالي سعياً لتحقيق التنمية المستدامة، وإيماناً من البنك بأهمية...

البنك الزراعي يفتتح 10 فروع جديدة.. ويطور 16 فرعاً

البنك الزراعي يفتتح 10 فروع جديدة.. ويطور 16 فرعاًتعزيزاً لدوره في توفير الخدمات المصرفية في كافة ربوع مصر باعتباره البنك الأكثر انتشاراً في كافة مراكز وقرى الجمهورية، افتتح البنك الزراعي المصري 10 فروع جديدة في 6 محافظات ليصل إجمالي عدد فروع البنك إلى 1114 فرع، وذلك في إطار حرص البنك على التوسع في شبكة فروعه واتاحة...